「これから世代」の家の選び方 (下)──30代、Bさん夫妻の場合 ポイントは発想の転換!「計画通り」と笑うBさん夫妻の選択は… – 牧野 知弘

私のもとを訪れたBさんは38歳。奥さまと一人娘の3人家族だ。Bさん夫妻は最初、前回紹介したAさん夫妻と同様に新築マンションを探していたが、値段が高く、自分たちの予算にあう物件となると住戸面積も小さくなってしまい決断できずにいた。Bさん夫妻も共働きで、世帯年収はAさん宅と同じく約1000万円である。

あまり大きな借金も背負いたくない、でもできれば自分の家は持ちたい、という。

相場より値引きして売りに出された築年数20年の2世帯住宅

そこで町の不動産屋に照会して中古物件を探したところ、彼らが希望するエリア内に築年数で20年たっている2世帯住宅があった。

築年数が古かったせいか値段はだいぶ安めだ。しかし最寄り駅まで徒歩5分程度。周囲の環境も住宅地として申し分がない。近くにはちょっとした観光スポットもある。売主は従前、親子2世帯で暮らしていたのだが、息子さんご夫婦は海外に転勤。親御さんが亡くなり、相続するにあたって自分たちはもうこの家に住む予定がないために売りに出されていたものだった。

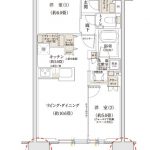

2世帯住宅の家の構造には「同居型」と「分離型」の2種類がある。「同居型」は、キッチンや浴室などを共用として、階を分かれて暮らすスタイル。「分離型」は各世帯でキッチンや浴室を持ち、壁を隔てて暮らすものだ。この中古物件は、「分離型」とよばれるもので、1階と2階で別々の門扉、玄関を持ち、水回りもすべて分離されたものだった。

実は、2世帯住宅の中古物件は、売りにくいというのが不動産屋の間では定説だ。中古マーケットで、親子で同時に家を探す人は少ないからだ。本件も案の定、当初の希望価格からはずいぶん値引きされていた。

まったく購入する気のなかった2世帯住宅だったが…

そこで、Bさんに思い切って2世帯住宅を買われたらどうかとすすめてみた。価格は7500万円。

もちろんBさんには2世帯住宅を購入する意向はなかった。

しかし、ものは考えようだ。この物件の所在するエリアは、駅からも近く、賃貸マーケットでもまずまずの家賃がとれる。たとえば、この物件の2階部分にBさん一家が住み、1階を賃貸住宅として貸しだせば、現状のマーケットならば、家賃は月額で15万円以上はとれる。

Bさん夫妻が用意できる頭金は1000万円。Aさん夫妻のケースと同様に6500万円のローンが必要だ。35年ローンであれば、返済額は月額16万円強、ボーナス時は60万円。年間返済額は280万円になる。

2世帯住宅の1階を賃貸住宅にすれば、賃料でローンが支払える ©iStock.com発想の転換で「実質のローン返済ゼロ」を実現したBさん

ところが、Bさんの場合はローンの返済を、同じ家に住む借家人からの家賃でそのほとんどを補うことができてしまうため、Bさんには実質の返済負担は発生しないことになる。

この仕組みを即座に理解したBさんは、この2世帯住宅の購入を決断した。

また、購入後数か月で1階の賃貸部分も、3歳のお子さんを持つ同世代の夫婦に賃貸することができ、「計画どおり」になったとBさんは、ほくそ笑んでいる。

フリーに使えるキャッシュを自分たちの人生のために残す

Bさんの家選びの考え方を整理すると以下のようになる。

(1)家を選ぶエリアへのこだわりが強い

(2)ただし、過大な借入金は負いたくないと考えている

(3)家を自分たちが住むためだけの「消費財」と考えるのではなく、稼ぐ「資産」だと考えている

(4)実質のローン返済を家賃で賄うことで、フリーに使えるキャッシュを自分たちの人生のために残している

Bさんは、さらに同じ家の1階を貸しているだけだからと言って、特に管理会社に頼むことなく、1階部分についても自分たちで管理している。

「建物管理も自分たちでやってみると勉強になります。ここで稼いだお金とノウハウで、賃貸住宅に投資するのも悪くないかもですね」

エンジニアであるBさんによれば、ゆくゆくは自分が得意なITやAIを使って、家の中の空調管理や防犯管理もやりたい。立地がよいので、賃借人が退去したら、今話題の民泊もやってみたい、という。

ここが違った! Aさん夫妻とBさん夫妻の家選び

さて、Aさん夫妻とBさん夫妻の家選びを比較してみよう。

Aさん夫妻の家選びは、住宅ローンを夫婦2人で35年もの長きにわたって返済していく、これまでの親世代や祖父母世代がやってきたのと同じ方法による家選びだ。従来と異なる点は、返済エンジンが一気筒から二気筒となり、これに史上空前の低金利政策の恩恵を受けて、借りることができるローン金額が飛躍的に高くなったことだ。

しかし、住宅ローンは自らの給与債権のみを返済原資とするローンだ。夫婦ともに「今」の状態が35年の年月「変わらず」にいることが大前提でのローン返済ということになる。夫婦のどちらかに「何かがあった」場合、これを担保できる要素が、この計画には見当たらない。

いっぽうのBさんは、自分の家と賃貸資産を組み合わせることで、「返済原資を複数」持つことによって、返済負担を大幅に減らすことを考えてローンを組んでいる。

自らが住む家で稼ぐことができれば、多額のローンも怖くない。そして自分の貰う給与を、住宅以外の領域に充当することができる。

新築でも賃貸との併用を考えた物件が出始めている

最近は、新築でも、賃貸との併用を考えた物件が出始めた。同じ地面の上、自分だけで住むのはもったいないというものだ。

ましてや自分の人生で稼ぐお金を住むためだけの家にほとんど使ってしまうというのは、未来ある「これから世代」においてはあまり賢い生き方とは思えない。

人生は大切にしたいものだ。

コメントを残す